財政状態、経営成績及びキャッシュ・フローの状況の分析

経営成績の状況

① 事業全体の状況

2024年、私たちをとりまく環境は加速度をあげて変化し、経済や社会に大きな影響を及ぼしました。世界では大国間の対立や紛争により、地政学的緊張がさらに高まっています。経済情勢においては、米国を中心としたインフレの鎮静化や、国内景気の緩やかな回復がみられたものの、依然として不透明な状況が続いています。

また、世界各国で異常気象や災害が頻発し、環境対策は急務となっています。デジタルICT分野では、生成AIや量子技術の実用化が加速し、産業や労働市場、働き方に大きなインパクトを与えています。

このように社会環境が大きく変化し、複雑化する中で、消費者の価値観や生活様式は今まで以上に多様化し、これまでの常識が通用しない大変革の時代を迎えています。

キリングループはCSVを経営の根幹に据え、酒類・飲料・医薬に加え、ヘルスサイエンスを持つユニークな事業ポートフォリオ経営で、厳しい環境変化にも柔軟に対応しながら、持続的な成長を目指しています。

2024年は、CSV経営の一層の進化と各事業の戦略実行度を高めるため、CEO、COOの2名による新たな経営体制に移行し、企業価値の最大化に取り組みました。

「キリングループ2022年-2024年中期経営計画」に沿って「酒類・飲料事業における事業利益の拡大」「医薬事業のグローバル基盤強化」「ヘルスサイエンス事業の規模拡大」で成果を創出し、事業の継続的な業績を測る利益指標である連結事業利益において過去最高益を達成しました。なお、親会社の所有者に帰属する当期利益は、㈱ファンケルの連結子会社化に伴う段階取得差損、協和発酵バイオ㈱のアミノ酸等の事業譲渡に伴う損失等、事業の成長に向けた基盤を整えるための決定を行ったことにより減益となりました。

ESGの取り組みにおいても、外部機関から高い評価を獲得しました。ESG指標のMSCI ESGレーティングでは、世界的なCSV経営先進企業と並ぶ「AA」評価を4年連続で獲得しました。

経済産業省と東京証券取引所が開始した「SX銘柄(サステナビリティ・トランスフォーメーション銘柄)2024」にも選出されました。

また、第6回「日経SDGs経営調査」における「SDGs経営」総合ランキングでは、6年連続最高位を獲得しました。事業を通じた社会課題への取り組みや、自然資本に関する情報開示が評価されました。

| 2024年実績 | 2023年実績 | 対前年増減 | 対前年増減率 | |

|---|---|---|---|---|

| 連結売上収益 | 2兆3,384億円 | 2兆1,344億円 | 2,040億円 | 9.6% |

| 連結事業利益 | 2,110億円 | 2,015億円 | 95億円 | 4.7% |

| 連結営業利益 | 1,253億円 | 1,503億円 | △250億円 | △16.6% |

| 連結税引前利益 | 1,397億円 | 1,970億円 | △573億円 | △29.1% |

| 親会社の所有者に帰属する当期利益 | 582億円 | 1,127億円 | △545億円 | △48.3% |

(重要成果指標)

| 2024年実績 | 2023年実績 | 対前年増減 | 対前年増減率 | |

|---|---|---|---|---|

| ROIC | 4.1% | 8.0% | ― | ― |

| 平準化EPS | 172円 | 177円 | △5円 | △2.8% |

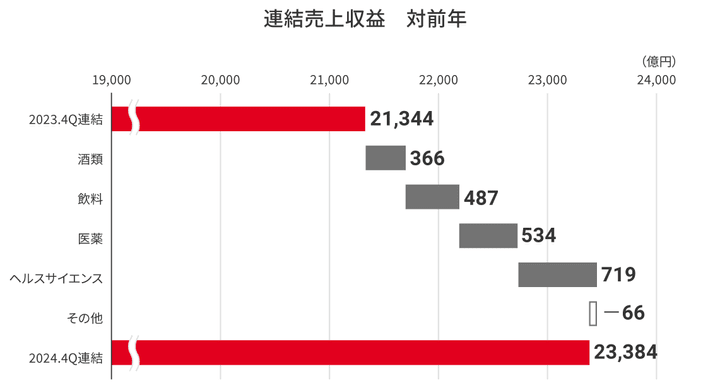

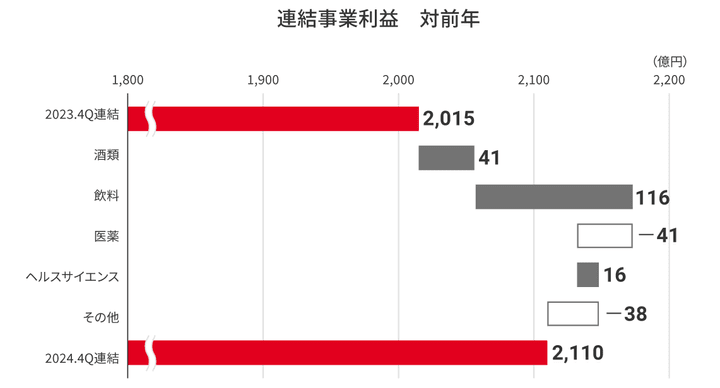

2024年度の連結売上収益は、酒類事業、飲料事業、医薬事業及びヘルスサイエンス事業の増収により増加しました。連結事業利益は、医薬事業が減益となりましたが、酒類事業、飲料事業及びヘルスサイエンス事業が増益となり、全体では増益となりました。なお、親会社の所有者に帰属する当期利益は、㈱ファンケルの連結子会社化に伴う段階取得差損、協和発酵バイオ㈱のアミノ酸等の事業譲渡に伴う損失等、事業の成長に向けた基盤を整えるための決定を行ったことにより減益となりました。

重要成果指標について、ROICは、ヘルスサイエンス事業や医薬事業における成長投資による負債増加と当期利益の減益により4.1%となりました。平準化EPSは、前年より5円減少の172円となりました。

② セグメント情報に記載された区分ごとの状況

セグメント別の業績は次のとおりです。

| 2024年実績 | 2023年実績 | 対前年増減 | 対前年増減率 | |

|---|---|---|---|---|

| 連結売上収益 | 2兆3,384億円 | 2兆1,344億円 | 2,040億円 | 9.6% |

| 酒類 | 1兆817億円 | 1兆451億円 | 366億円 | 3.5% |

| 飲料 | 5,649億円 | 5,162億円 | 487億円 | 9.4% |

| 医薬 | 4,953億円 | 4,419億円 | 534億円 | 12.1% |

| ヘルスサイエンス | 1,753億円 | 1,034億円 | 719億円 | 69.6% |

| その他 | 213億円 | 278億円 | △66億円 | △23.6% |

| 連結事業利益 | 2,110億円 | 2,015億円 | 95億円 | 4.7% |

| 酒類 | 1,240億円 | 1,199億円 | 41億円 | 3.4% |

| 飲料 | 640億円 | 524億円 | 116億円 | 22.2% |

| 医薬 | 919億円 | 960億円 | △41億円 | △4.3% |

| ヘルスサイエンス | △109億円 | △125億円 | 16億円 | ― |

| その他 | △580億円 | △542億円 | △38億円 | ― |

財政状態

① 事業全体の状況

2024年度末の資産合計は、前年度末に比べ4,846億円増加して3兆3,542億円となりました。有形固定資産、のれん及び無形資産については、㈱ファンケルの連結子会社化の影響等によって、前年度末に比べ5,480億円の増加となりました。

資本は、その他の資本の構成要素が579億円増加、非支配持分が589億円増加し、前年度末に比べ1,079億円増加して1兆5,337億円となりました。その他の資本の構成要素の増加要因は、主に円安の影響によって在外営業活動体の換算差額が546億円増加した影響です。また、非支配持分の増加要因は、主に㈱ファンケルを連結子会社化した影響です。

負債は、前年度末に比べ3,767億円増加して1兆8,204億円となりました。新規借入等による社債及び借入金が2,012億円増加、㈱ファンケルを連結子会社化した影響等により繰延税金負債が843億円増加しました。

これらの結果、親会社所有者帰属持分比率は35.2%、グロスDEレシオは0.73倍となりました。

② セグメント情報に記載された区分ごとの状況

酒類事業

2024年度末のセグメント資産は、棚卸資産が増加したこと等により、前年度末に比べ209億円増加して1兆3,675億円となりました。

飲料事業

2024年度末のセグメント資産は、設備投資による有形固定資産が増加したこと等により、前年度末に比べ389億円増加して3,264億円となりました。

医薬事業

2024年度末のセグメント資産は、のれん及び販売権、仕掛研究開発費の無形資産が増加したこと等により、前年度末に比べ413億円増加して1兆127億円となりました。

ヘルスサイエンス事業

2024年度末のセグメント資産は、㈱ファンケルの連結子会社化によって無形資産が増加したこと等により、前年度末に比べ2,904億円増加して7,641億円となりました。

キャッシュ・フロー

① キャッシュ・フロー及び流動性の状況

2024年度における現金及び現金同等物(以下「資金」という。)の残高は、前年度末に比べ128億円減少の1,186億円となりました。活動毎のキャッシュ・フローの状況は以下のとおりであります。

営業活動によるキャッシュ・フロー

営業活動による資金の収入は前年同期に比べ396億円増加の2,428億円となりました。非資金損益項目である減損損失が166億円減少したものの、段階取得に係る差損183億円、持分法による投資の減損損失193億円や前年度に計上した持分法で会計処理されている投資の売却益の反動減155億円の他、運転資金の流出が24億円減少したこと等により、小計では459億円の増加となりました。小計以下では法人所得税の支払額が142億円増加したものの、営業活動によるキャッシュ・フローは前年同期比で増加となりました。

投資活動によるキャッシュ・フロー

投資活動による資金の支出は前年同期に比べ1,033億円増加の3,294億円となりました。2024年度の資金の収入には、政策保有株式の縮減に向けた取組みを引き続き推進したことによる投資の売却による収入が74億円、子会社株式の売却による収入が13億円ありました。一方、有形固定資産及び無形資産の取得について、前年同期に比べ668億円増加の1,806億円を支出した他、持分法で会計処理されている投資の売却による収入が前年同期に比べ205億円減少となったことなどが前年同期比の支出増加要因となりました。なお、子会社株式の取得による支出は、2024年度はOrchard Therapeutics Limitedや㈱ファンケルの連結子会社化、前年同期はBlackmores Limitedの連結子会社化があり、前年同期に比べ23億円減少の1,598億円となりました。

財務活動によるキャッシュ・フロー

財務活動による資金の収入は前年同期に比べ222億円増加の581億円となりました。これは、㈱ファンケルの連結子会社化などにより有利子負債の増加額が前年同期に比べ746億円増加の2,008億円となった一方で、協和キリン㈱が自己株式取得を実行したことにより子会社の自己株式の取得による支出が400億円増加したことなどが要因となります。なお、安定した株主還元を継続的に行う方針に基づき、平準化EPSに対する連結配当性向40%以上の配当を実施しており、非支配持分を含めた配当金の支払いは727億円となりました。

当社グループは資本コストを意識し、より安定的かつ持続的な配当を実現するため、平準化EPSに対する連結配当性向40%以上配当から、DOE(連結株主資本配当率)5%以上を目安とし、原則として累進配当を実施する配当方針へ変更いたします。安定配当を最優先に、有利子負債返済と将来成長のための無形資産投資を実施しながら、キャッシュバランスに応じて投資や株主還元を検討していきます。

② 資本政策の基本的な方針

当社は事業への資源配分及び株主還元について以下の通り考えております。

事業への資源配分については、ヘルスサイエンス領域を中心とした成長投資を最優先としながら、既存事業の強化・収益性改善に資する投資を行います。また、将来のキャッシュ・フロー成長を支える無形資産(ブランド・研究開発・ICT・人的資本など)及び新規事業創造への資源配分を安定的かつ継続的に実施します。なお、投資に際しては、グループ全体の資本効率を維持・向上させる観点からの規律を働かせます。

株主還元についても経営における最重要課題の一つと考えており、1949年の上場以来、毎期欠かさず配当を継続しております。2024年度まで「平準化EPSに対する連結配当性向40%以上」による配当を実施し、2025年度以降は、より安定的かつ持続的な配当を実現するため、DOE(連結株主資本配当率)5%以上を目安とし、原則として累進配当を実施する配当方針へ変更いたします。企業価値向上を目指す資本コストを意識した経営の一環として、株主の皆さまへの利益還元の一層の充実と資本効率の向上を図ることといたします。自己株式の取得については引き続き、追加的株主還元として最適資本構成や市場環境及び投資後の資金余力等を総合的に鑑み、実施の是非を検討していきます。

資金調達については、経済環境等の急激な変化に備え、金融情勢に左右されない高格付けを維持しつつ、負債による資金調達を優先します。中長期的な目標達成に必要とされる投資に係る資金調達により支配権の変動や大規模な希釈化をもたらす資金調達については、ステークホルダーへの影響等を十分に考慮し、取締役会にて検証及び検討を行った上で、株主に対する説明責任を果たします。